※本サイトはプロモーションを含んでいます。

ふるさと納税をしてみたいと考えているけど、よくわからずにためらう人も少なくないでしょう。

せっかくのお得な制度なので、活用しない手はありません。ここでは、ふるさと納税とは、メリットや面倒な確定申告をしなくていい制度について、制限額のことや意外と簡単な確定申告についてまとめます。

ふるさと納税とは何か

総務省がふるさと納税の導入を決めたときから、「ふるさと納税で地方創生」とうたっています。ふるさと納税という名前ですが、納税ではなく寄付です。ここではふるさと納税の意義の3つを解説いたします。

ふるさと納税をする人が寄付先を決められる

名前には「ふるさと」とついていますが、実際にはふるさと納税をする人が好きな自治体を選べるのがふるさと納税です。

意図としては、ふるさと納税をきっかけに寄付をする自治体を選ぶことで、その税金の使い道を考え、

税金の大切さ、納税の意識が高めることを目的とされます。

ふるさと納税で住んでいない地域にも貢献できる

寄付先はどこでも選択できます。ふるさとはもちろん、応援したい自治体や、ゆかりのある自治体を選ぶことで、間接的に支援ができます。また、自治体によっては、使い道を指定する制度もあります。

自治体がふるさと納税で全国にアピールできる

ふるさと納税を上手くアピールすることで、税収アップだけでなく、名産品のPRや観光誘致にも活用でき、自治体間の競争が生まれます。

利用する人が地域について知るきっかけや考えるきっかけになる可能性もありますし、自治体が成長するきっかけにもなります。

ふるさと納税のメリット

そのようなふるさと納税の意義や目的に賛同して、ふるさと納税をする人もいるでしょう。しかし、実際にはもっとわかりやすいメリットがなければ、ここまでふるさと納税は広がりませんでした。

ふるさと納税をする人にとってのメリットは、以下の2点です。

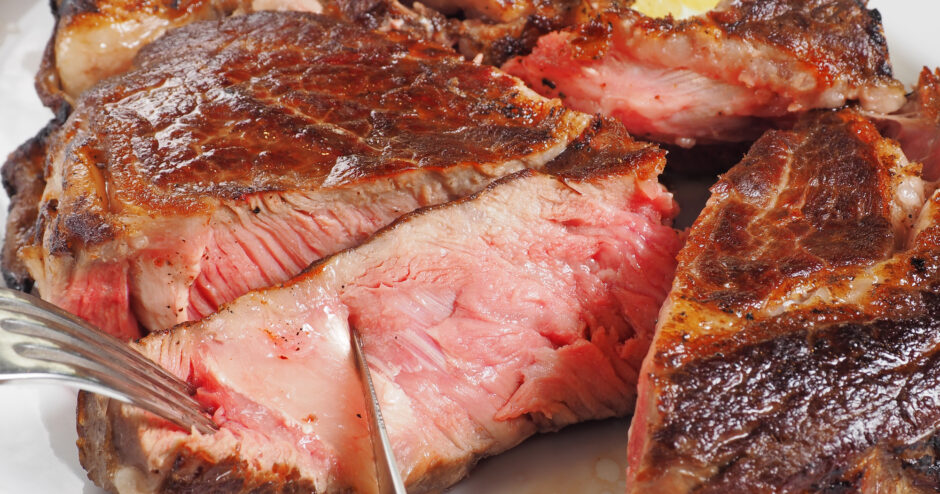

ふるさと納税には返礼品がある

ふるさと納税の楽しいメリットには、自治体自慢の返礼品です。

もともとは、ふるさと納税に必ずあるわけではありませんでした。ふるさと納税の盛り上がりに比例して、返礼品を送ってくれる自治体はどんどん増え、今では自治体が、それぞれの金額に合わせて魅力的な返礼品を用意しています。

また、金額に対しての返礼品の原価の割合=還元率は、それぞれの自治体が決められます。ふるさと納税をする自治体を選ぶとき、返礼品の還元率から選ぶ人も少なくありません。還元率が高い方が、利用者にはお得です。

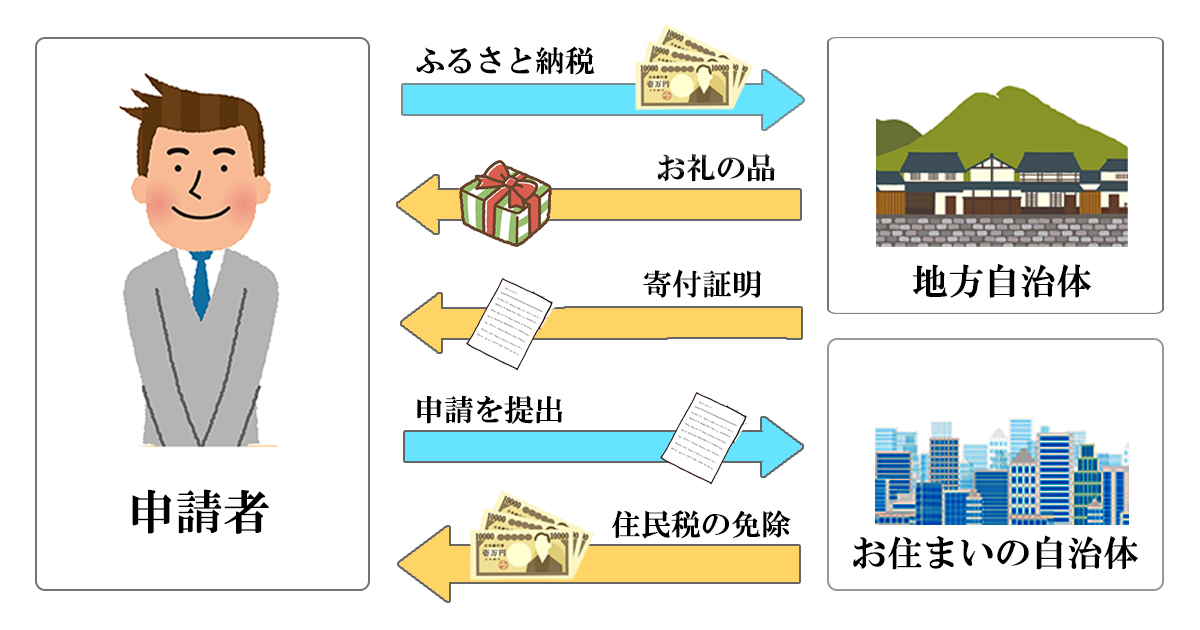

確定申告で税金還付・控除がある

ふるさと納税した寄付金分、所得税の還付と住民税の控除を受けられます。ただし、自己負担額は2000円ほど発生、場合によって確定申告が必要になるなどのいくつかの条件があります。

また、会社員にはかなりお得なふるさと納税ですが、自営業者やフリーランスなど事業所得がある人や不動産収入がある人などには、メリット感が会社員の人に比較して薄いでしょう。

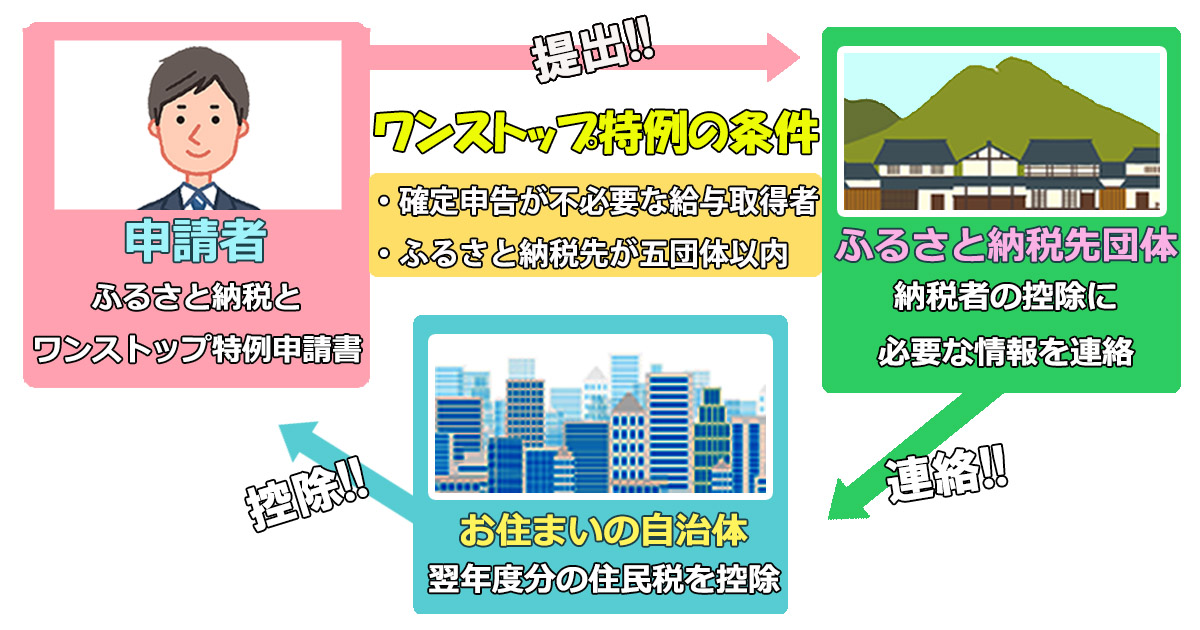

ふるさと納税しても確定申告が要らない「ワンストップ特例」

ふるさと納税をしてみたいと思っても、確定申告の煩わしさから迷っている人もいるでしょう。そんなときには、2つの条件を満たせば確定申告をしなくてもいい「ワンストップ特例」制度がおすすめです。

ワンストップ納税を利用するには、以下の2つの条件を満たしている事が条件です。

- 寄付を行った年の所得について確定申告をする必要が無い人

- 1年間のふるさと納税納付先自治体が5つまでの人

ワンストップ特例の申請書類

条件を満たしていれば、以下の書類で簡単に申請ができます。

- ワンストップ特例申請用の申請用紙

- マイナンバーおよび本人を確認できる書類の写し

(マイナンバーカード両面の写し、マイナンバー通知カードの写し+運転免許証など)

これらの書類を翌年の1月10日(必着)までに、ふるさと納税をした自治体に送付します。また、ふるさと納税のをするたびに送付しなければならないので、複数回ふるさと納税をする人は忘れないようにしましょう。

ふるさと納税の流れ

控除上限額(制限額)がある

ふるさと納税ができる制限額が年収、家族構成などで決まっています。

控除上限額を大きく上回ると、かなり損をしてしまうことがあるので、控除上限額は調べておきましょう。

ふるなびなどのポータルサイトには目安の一覧表がありますが、生命保険料控除、住宅ローン控除、医療費控除などの控除は考慮されていません。他の控除がある時には、住んでいる自治体で控除上限額を聞いてみるのがいいでしょう。

また、会社員以外の人の控除上限額の計算方法は全く異なるので、税理士などに確認することをおすすめします。

控除上限額は下記記事を参考にするとよいでしょう。

控除上限額の目安

自営業の人がふるさと納税の限度額を知るための計算方法を解説

確定申告とは何か

今まで確定申告をしたことがないと身構えてしまうかもしれませんが、ネットが使えるパソコンとプリンターがあれば、簡単にできます。国税庁のホームページなどから申告は可能です。

ふるさと納税をした翌年1月10日の締め切り日までに申請書を送れなかった人は、確定申告をしましょう。また、医療費控除や住宅ローン控除があった、副収入が発生した人は、確定申告をしなければいけません。(ワンストップ特例は使えません。)

以下では確定申告についてや、必要な書類などの詳しい情報を解説しています。知識にまだ難がある場合は、この記事と合わせてご覧ください。

確定申告について 確定申告に必要な書類 確定申告に必要な持ち物

確定申告の流れ

申告書は、税務署に取りに行くか国税庁のホームページからプリントアウトしましょう。

を揃えて、税務署に直接持っていくか、郵便で送ります。

確定申告に必要な書類

- ふるさと納税をした自治体から送られてきたすべての「寄付受領証明書」(申告書に添付)

- 平成28年度分源泉徴収票(申告書に添付)

- 控除金を受け取るための本人名義の口座番号

- 印鑑(シャチハタ不可)

- マイナンバー

- 本人確認書類(マイナンバーカード両面写しか他の書類も可、要確認。)

参考

ふるさと納税の流れ

ワンストップ特例に関しては下記記事を参考にするとよいでしょう。

サラリーマンに嬉しいふるさと納税のメリットと便利な制度の解説

ふるさと納税とは何かについてのまとめ

- ふるさと納税には地方創生のための制度で、3つの大義があります。ふるさと納税をする人が寄付先を決められること、住んでいない地域にも貢献できること、自治体が全国にアピールできることです。

- ふるさと納税のメリットは、返礼品があることと自己負担2,000円で確定申告にて税金還付・控除があることです。2つの条件を満たせば、ふるさと納税しても確定申告が要らない「ワンストップ特例」もあります。

- ふるさと納税ができる制限額が、年収、家族構成などで決まっているので、あらかじめ確認しましょう。

- 副収入がある、他の控除がある、ワンストップ特例締め切り日に間に合わなかったときなどで、確定申告をする場合の流れと必要な書類もまとめます。意外と簡単な手続きなので、お得なふるさと納税と一緒に活用してください。

ふるさと納税に関してはこちらも参考になります。